Black-Scholesov vzorec, implikovaná volatilita, delta opcie

:: Cena európskej call a put opcie ::

- Call opcia:

function [v]=call(S,E,r,sigma,tau) d1=(log(S/E)+(r+0.5*sigma^2)*tau)/(sigma*sqrt(tau)); d2=(log(S/E)+(r-0.5*sigma^2)*tau)/(sigma*sqrt(tau)); v=S*normcdf(d1)-E*exp(-r*tau)*normcdf(d2)

- Príklad:

Úroková miera je jedno percento. Aká je cena call opcie s expiračnou cenou 120 USD a s expiračným časom pol roka, ak dnešná cena akcie je 100 USD a volatilita akcie je 0.3?

je 0.3?

>> call(100,120,0.01,0.3,0.5) ans = 2.6056

- Put opcia: dá sa oceniť napríklad pomocou put-call parity:

- Uvažujme portfólio zložené z mínus jednej call opcie, jednej put opcie (na tú istú akciu, s rovnakou expiračnou cenou E a rovnakým expiračným časom) a jednej príslušnej akcie.

- V čase expirácie je hodnota portfólia E.

- Preto ak do expirácie zostáva čas

, hodnota portfólia je

, hodnota portfólia je  - cenu callu poznáme, takže môžeme vyjadriť cenu putu.

- cenu callu poznáme, takže môžeme vyjadriť cenu putu.

- Z linearity Black-Scholesovej rovnice vyplýva, že ak je koncová podmienka derivátu lineárnou kombináciou call a put opcií, rovnakou lineárnou kombináciou cien call a put opcií dostaneme cenu tohto derivátu.

:: Cvičenia (1) ::

- Vypočítajte cenu európskej call opcie s expiráciou o pol roka, ktorej expiračná cena je 50 USD. Dnešná cena akcie je 41 USD,

jej volatilita je 0.3. Úroková miera je pol percenta.

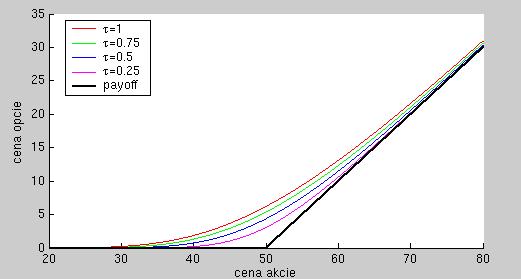

- Upravte funkciu call tak, aby ste mohli pracovať s vektorovými argumentmi a kresliť napríklad takého grafy:

S=0:0.1:100; plot(S,call(S,50,0.01,0.25,1));

Nakreslite graf s cenou akcie na x-ovej osi, na ktorom bude payoff call opcie a jej ceny pre niekoľko časov do expirácie.

Ukážka výstupu:.

- Napíšte funkciu, ktorá počíta cenu putu. Vypočítajte cenu put opcie s expiračnou cenou 105 USD a s expiračným časom pol roka, ak dnešná cena akcie je 100 USD a volatilita akcie

je 0.3.

je 0.3.

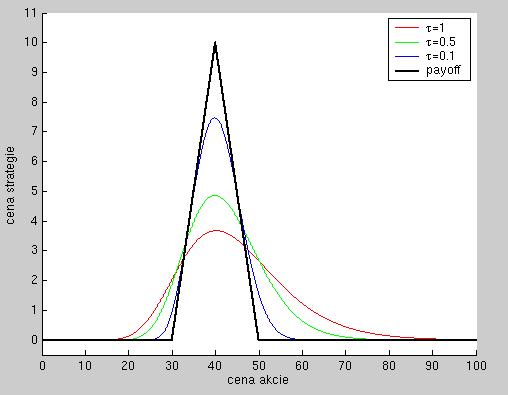

- Zostrojte stratégiu typu butterfly pre zvolené parametre. Znovu nakreslite graf

s cenou akcie na x-ovej osi, na ktorom bude payoff stratégie a jej ceny pre niekoľko časov do expirácie.

Ukážka výstupu pre nasledovné dáta: expiračné ceny 30, 40, 50 USD; volatilita akcie 0,25; úroková miera 0,01 (t.j. 1 percento).

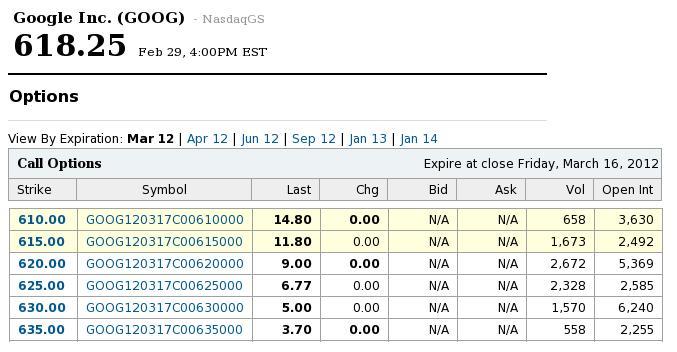

- Analýza reálnych cien opcií.

- Stiahnite si dáta cien akcie firmy Google zo zvoleného časového intervalu a odhadnite z nich parameter

geometrického Brownovho pohybu - tzv. historickú volatilitu.

geometrického Brownovho pohybu - tzv. historickú volatilitu.

- Túto odhadnutú volatilitu budeme teraz dosadzovať do Black-Scholesovho vzorca.

Uvažujme nasledujúce dáta, ktoré sú z 28. februára 2012 po uzavretí burzy:

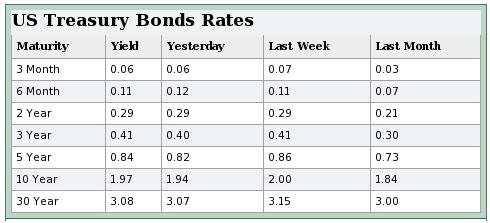

- Za bezrizikovú úrokovú mieru zoberieme výnos 3-mesačných Treasury bonds:

- Čas zostávajúci do expirácie:

- Na výpočet času zostávajúceho do expirácie môžete využiť aj takýto výpočet v Matlabe (zohľadňuje soboty a nedele, prípadné sviatky treba odpočítať samostatne) - na ukážku výpočet od 1. 1. marca do 31. marca 2012:

% pocet pracovnych dni medzi x,y vo formate 'mm/dd/yy' x=datenum('03/01/12'); y=datenum('03/31/12'); pocDni=0; for i=x+1:y den=weekday(i); % 1=nedela, 2=pondelok, ... if (den>1)&&(den<7) pocDni=pocDni+1; end; end; - Vypočítajte Black-Scholesove ceny týchto opcií a porovnajte ich s reálnymi trhovými cenami. Aké sú medzi nimi rozdiely?

- Stiahnite si dáta cien akcie firmy Google zo zvoleného časového intervalu a odhadnite z nich parameter

:: Implikovaná volatilita ::

- Implikovaná volatilita je taká hodnota volatility

, ktorej dosadením do Black-Scholesovho vzorca dostaneme trhovú cenu opcie.

, ktorej dosadením do Black-Scholesovho vzorca dostaneme trhovú cenu opcie.

- Závislosť ceny call opcie od volatility:

- Cena call opcie je rastúcou funkciou volatility.

- Ak volatilita konverguje k nule, limita ceny call opcie je max(0,S-E*exp(-r

)).

)).

- Ak, naopak, volatlita ide do nekonečna, limita ceny opcie je aktuálna cena akcie S.

- Ak je teda trhová cena call opcie z intervalu (max(0,S-E*exp(-r

)),S), tak implikovaná volatilita existuje a je jednoznačne určená.

)),S), tak implikovaná volatilita existuje a je jednoznačne určená.

- Je viacero možností, ako implikovanú volatilitu prakticky vypočítať, tu je jedna z nich:

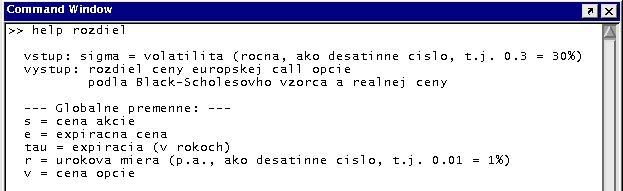

Definujeme funkciu rozdiel.m, ktorej parametrom je sigma a vracia rozdiel medzi skutočnou a Black-Scholesovou cenou. Ostatné parametre výpočtu sú definované ako globálne premenné:Príklad použitia:

global s; global e; global tau; global r; global v; s=85.2; e=80; r=0.01; tau=0.5; v=11.12; % hladame nulovy bod tejto funkcie sig=0.01:0.01:0.5; plot(sig,rozdiel(sig),sig,zeros(1,length(sig))); fzero(@rozdiel,0.4);

Výstup:

:: Implikovaná volatilita ::

- Vyčítajte implikovanú volatilitu pre opcie na akcie IBM z cvičenia (1)/5. Zakreslite ich do grafu v závislosti od expiračnej ceny a pridajte do grafu historickú volatilitu.

:: Delta opcie ::

- Derivácia ceny opcie podľa ceny akcie, rovná sa N(d1)>

- Pri odvodení Black-Scholesovho vzorca vystupuje ako počet akcií, ktoré kúpime pri hedžovaní jednej predanej opcie a nazýva sa delta opcie.

- Takémuto hedžovaniu opcií sa hovorí delta hedžing.

:: Cvičenia (3) ::

-

Koľko akcií musíme mať v portfóliu pri delta hedžingu, ak

- sme vypísali 1000 call opcií s expiračnou cenou 25 USD a expiráciou o pol roka,

- sme vypísali 1000 put opcií s expiračnou cenou 20 USD a expiráciou o štvrť roka,

- sme kúpili 1000 call opciís expiračnou cenou 30 USD a expiráciou o rok,

- sme kúpili 1000 put opcií s expiračnou cenou 20 USD a expiráciou o mesiac,

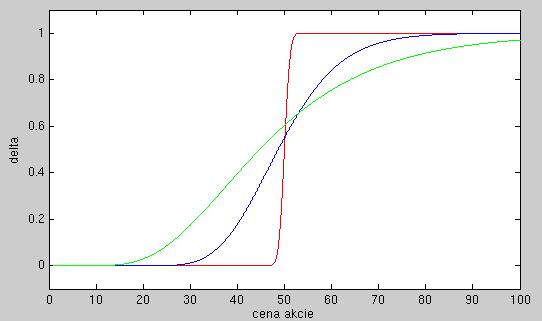

- Na nasledujúcom obrázku sú zobrazené delty troch call opcií v závislosti od ceny akcie. Tieto opcie sa líšia expiráciou:

o 1 deň, o pol roka, o 2 roky. Ostatné parametre sú rovnaké. Priraďte tieto expirácie grafom na obrázku.

- Dokážte nasledovné tvrdenie o delte call opcie:

Zdroj: Y.Kwok: Mathematical Methods for Financial Derivatives.

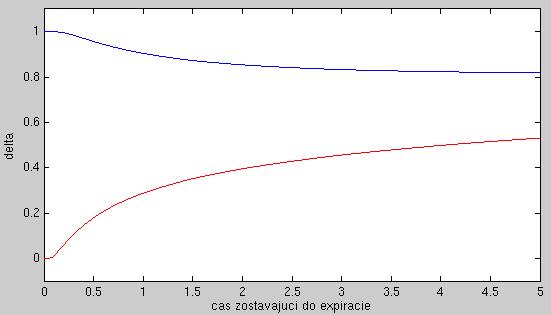

- Na nasledujúcom obrázku sú zobrazené dve delty ako funkcie času zostávajúceho do expirácie. Expiračná cena je v oboch prípadoch 50 USD, líšia sa aktuálnou cenou akcie:

40 USD, 70 USD. Ostatné parametre sú rovnaké. Priraďte tieto expiračné ceny grafom na obrázku.

:: ďalšie príklady na precvičenie ::

- Vypočítajte hodnotu stratégie, ktorá pozostáva z kúpy call opcie s nízkou expiračnou cenou a predaja call opcie s vyššou expiračnou cenou s tou istou dobou splatnosti. Výpočet ceny stratégie realizujte pre nasledovné dáta: cena akcie 55 USD, volatilita akcie 0.4, úrok jeden a pol percenta, expiračná doba 3 mesiace, expiračné ceny sú 50 a 60 USD.

- Uvažujme call opciu na s expiračnou cenou 15 USD, ak dnešná cena akcie je 9 USD. Pre ktoré z nasledujúcich cien opcie -- 2 USD, 5 USD, 7 USD, 10 USD, 15 USD -- existuje implikovaná volatilita? Pre ktorú z nich je implikovaná volatilita najvyššia? Ako sa dá táto otázka zodpovedať bez výpočtu všetkých implikovaných volatilít?

- Implikovaná volatilita pre put opcie: Pre aký interval cien put opcií existuje? Je v týchto prípadoch určená jednoznačne? Zrealizujte výpočet implikovanej volatility pre konkrétnu put opciu.

- Delta pre put opcie. Vypočítajte deltu put opcie.

Nakreslite graf jej závislosti od aktuálnej ceny akcie.

Vysvetlite priebeh tohto grafu - znamienko, monotónnosť, priebeh pre tau blízke nule.

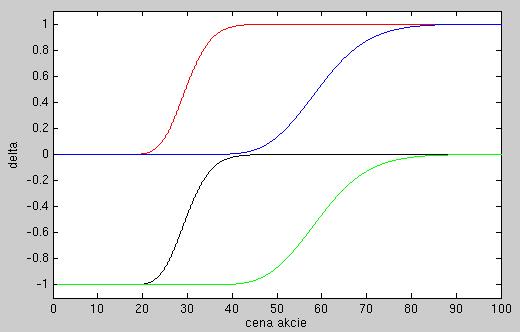

- Na nasledujúcom obrázku sú zobrazené delty štyroch call opcií v závislosti od ceny akcie:

call opcia s E=30, put opcia s E=30, call opcia s E=60, put opcia s E=60. Ostatné parametre sú rovnaké.

Priraďte opcie grafom na obrázku.

- V súbore msft.txt je vývoj cien akcie firmy MSFT a opcií na tieto akcie. Formát:

Zvoľte si deň a načítajte dáta o vývoji akcie počas tohto dňa. Zvoľte si opciu a načítajte dáta o vývoji ceny tejto opcie v danom dni. V súbore msft-call-apr-25.txt sú tieto hodnoty pre call opciu s expiračnou cenou 25 USD a expiráciou v apríli (bid cena akcie, ask cena akcie, bid cena opcie, ask cena opcie).

- Vypočítajte implikovanú volatilitu pre každú minútu. Budete potrebovať úrokovú mieru, dáta o úrokových mierach z 20. marca 2003 sú napr. na stránke http://www.federalreserve.gov/releases/h15/20030324/. Zobrazte priebeh implikovanej volatility.

- Vypočítajte pre každú minútu deltu opcie, pričom za volatilitu budete dosadzovať implikovanú volatilitu z danej minúty. Zobrazte priebeh delty.

Cvičenia z finančných derivátov, 2012

Beáta Stehlíková, FMFI UK Bratislava

E-mail: stehlikova@pc2.iam.fmph.uniba.sk

Web: http://pc2.iam.fmph.uniba.sk/institute/stehlikova/

Beáta Stehlíková, FMFI UK Bratislava

E-mail: stehlikova@pc2.iam.fmph.uniba.sk

Web: http://pc2.iam.fmph.uniba.sk/institute/stehlikova/